LeoVegas analys från 2017-07-07

2017-07-07 10:15, Edited at: 2017-12-27 09:16Please note: Community posts are written by its members and not by Redeye’s research department. As a reader you’re always encouraged to critically analyze the content.

Analys av spelbolaget LeoVegas från 2017-07-07

Kort om bolaget

Grundat 2011 och lanserat 2012 av VD Gustaf Hagman och Robin Ramm-Ericsson. Grundarna är än idag aktiva i bolagets ledning och storägare med poster om 8 respektive 7 % av aktierna. Bolaget är inriktat på mobilspel och erbjuder där casinospel, live casino, sports betting samt lotterispel. Strategin är att etablera sig på marknader som antingen är reglerade, eller i närtid står inför reglering där gärna andelen mobilspelande inte ännu har lyfts upp.

Kort om marknaden

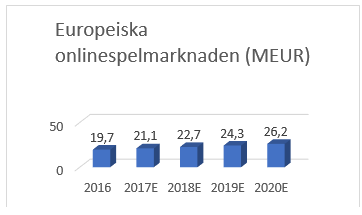

Marknaden för onlinespel i Europa (mobil, dator och andra devices) omsatte 19,7 miljarder euro 2016. På tio år har omsättningen ökat med 358 %. Onlinespelmarknaden stod år 2016 för 20 % av spelmarknadens totala omsättning, år 2006 var den 6 %. Mobilpenetrationen år 2006 var 1 % och för 2016 var den 30 %. Casinospel och sports betting stod för 71 % av onlinespelmarknaden år 2016, relativt jämt fördelat. Det finns prognoser på att den europeiska onlinespelmarknaden omsätter 26,2 miljarder euro år 2020.

Konkurrenter

Marknaden för gambling är relativt fragmenterad där ingen särskild aktör är dominerande, de största europeiska speloperatörerna är däremot de lokala monopolen i sina respektive länder. I Norden, i vilket Sverige är en långt framgången marknad, har antalet aktörer ökat markant de senaste åren. I sin årsredovisning för 2016 nämner LeoVegas en rad bolag som tillhör de större aktörerna med ett brett produkterbjudande på den nordiska marknaden, dessa är; Svenska Spel, Kindred, Betsson, LeoVegas själva, samt de engelska bolagen Pokerstars, Bet365 och Betfair.

En viktig sak att ha i tanke när man kollar på de olika aktörerna som finns på marknaderna, är att konsumenterna, oftast, inte enbart håller sig till en av operatörerna utan har konton på kanske två-tre stycken. Detta innebär exempelvis att det kan vara lättare för de mindre bolagen att öka sin kundbas eftersom de spelare som redan har konton på de mer etablerade bolagens sidor, inte nödvändigtvis säger upp sitt spelande hos det ena företaget till förmån för det andra. Spelarna kan förstås föredra ett bolag, men använder sig ändå av ett flertal.

SWOT-analys (mini)

SWOT-analysen består av fyra delar; strengths, weaknesses, opportunities och threats. Genom att identifiera dessa kan man bättre förstå bolaget. På svenska blir det styrkor, svagheter, möjligheter och hot.

Styrkor

VD:n och grundaren Gustaf Hagman har stor erfarenhet som VD och grundare för två andra spelbolag; Net Gaming Europe samt Eurobet Nordic. Vidare har bolaget det största utbudet av Live Casino som också är det snabbast växande segmentet på onlinespelmarknaden, dessutom är bolagets strategi att vara verksamma på marknader som antingen är reglerade eller står inför en reglering, att begränsa sig till dessa två minimerar risken för förluster än en strategi där man agerade på marknader som inte hade reglering och inte heller stod inför en reglering.

Bolaget har även prisats för sin snabba, snygga och användarvänliga app.

Svagheter

Det faktum att man förklarar en del av bolagets framgång med att de erbjuder en snabb mobilapplikation, kan också vara en svaghet om det är enkelt för konkurrenter att attrahera mer kundtrafik genom att förbättra sina mobilapplikationer.

Möjligheter

Nya marknader är alltid nya möjligheter, särskilt den italienska marknaden där bolaget nyss förvärvat ett inhemskt bolag (Winga) med licens för den italienska marknaden. Detta kan möjliggöra en god intäkt då onlinespelandet i landet inte är särskilt utbrett, utan lägre än många andra europeiska länders onlinepelande. Italien är också Europas största reglerade spelmarknad. Eftersom italienarna antagligen kommer gå över mer till mobilspelandet, är det då mycket goda nyheter att LeoVegas mobilapp är erkänt snabb och välanpassad för lätt användning. Det kan bli den perfekta applikationen för de nya kunderna som kan komma att föredra LeoVegas över andra applikationer.

Under 2016 lanserade LeoVegas sports betting, vilket under samma år stod för ungefär 39 % av omsättningen från den europeiska onlinespelmarknaden. Detta ger tre effekter; 1) mer intäkter från sports betting 2) mer igenkänning då sports betting är det största segmentet på onlinespelmarknaden 3) ännu mer intäkter i form av andra spelerbjudanden tack vare effekt 2).

Hot

Ett hot är alltid regleringar som kan påverka intäkterna negativt eller i vissa fall säkerligen förödande. Regleringar kan ändras och de marknader som ännu inte är reglerade är ännu osäkrare för framtiden – detta kan leda till att bolaget helt och hållet drar sig ur en marknad, vilket de gjorde i Tjeckien.

Intäkter

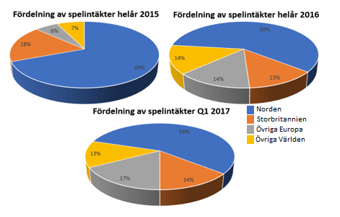

87 % av bolagets intäkter under Q1 2017 kom från länder inom Europa. De två största marknaderna för bolaget är Norden och Storbritannien som tillsammans stod för 72 % av 2016 års intäkter och 70 % under Q1 2017, år 2015 utgjorde dem 77 %.

Övriga Europa och Övriga Världen är de marknader som har vuxit mest sedan 2015. Eftersom både Norden och Europa har så pass hög andel av bolagets intäkter och det råder en global trend vid onlinespelmarknaden är det en strategiskt likväl naturlig effekt att dessa två marknaders andel minskar i förmån för andra marknader.

LeoVegas strategi är som tidigare konstaterat att etablera sig på marknader som antingen är reglerade eller inom en snar framtid kommer att regleras. Bolaget är idag verksamt i 9 olika länder, där det råder relativt olika skatteregler. Den reglering som det har talats om i Sverige innebär att 18 % av bruttoresultatet kommer att beskattas, vilket beräknas att träda i kraft under första kvartalet 2019.

Bolaget har relativt nyligen även gjort ett strategiskt förvärv av det italienska bolaget Winga som har licens för den italienska spelmarknaden. Det intressanta med förvärvet av Winga är att Italien är Europas största reglerade spelmarknad där andelen onlinespelande är lägre än många andra europeiska länder. Resonemanget lyder här att penetrationen av mobilspelande ökar och eftersom det då är en låg penetration i landet, samtidigt som den globala trenden pekar uppåt och att landet är den största reglerade spelmarknaden, kommer det kunna leda till goda intäkter. Mobilspelandet växer snabbare än det totala onlinespelandet. I februari gjorde bolaget sin första betalning av köpet (50 % av köpeskillingen).

Vidare har bolaget också lanserat en renodlad live casino-del som ett sätt att öka möjligheten att profitera på det snabbast växande segmentet, som år 2016 stod för 25 % av onlinecasinomarknaden – här erbjuder också LeoVegas det största utbudet i industrin.

Marknadsföring

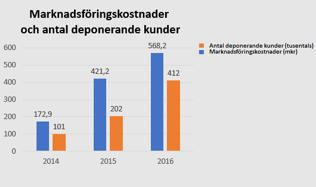

Bolaget har satsat stort på marknadsföring sedan starten och tycks ha gjort stor inverkan på bolagets intäkter som en direkt effekt av att antalet deponerande kunder har dubblats för varje år mellan 2014, 2015 respektive 2016.

Från 2014 till 2015 ökade marknadsföringskostnaderna med 143 % och antalet deponerande kunder med 100 %, mellan 2015 till 2016 ökade marknadsföringskostnaderna med 35 % och antalet deponerande kunder ökade med 104 %.

Att antalet deponerande kunder ökar kraftigt samtidigt som marknadsföringskostnaderna procentuellt sett inte överstiger föregående år, skulle kunna indikera på att marknadsföringen har varit mycket effektiv, att varumärket har etablerat sig på marknaden. Detta betyder dock inte att bolaget kommer skära ned på sina marknadsföringskostnader, eftersom det vore att gå emot vad de tidigare har gått ut med.

Vidare kan det vara farligt att enbart kolla på procentuella förändringen vid marknadsföringen, då det är mindre iögonfallande att en mindre summa marknadsföring dubblas för att sedan utvecklas med mindre procentuella tillökningar. Det vore kanske inte särskilt rimligt att marknadsföringen ökar med 100 % mellan ett flertal år. Med detta menar jag då att det rimligtvis kanske inte är särskilt spännande att antal deponerande kunder ökar med 104 % medan marknadsföringen ”bara” ökar med 35 %, då det egentligen kanske bara är normalen.

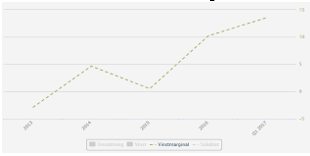

Finansiell historik

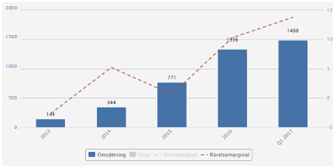

Omsättningen har ökat explosionsartat med 828 % från 2013 till 2016. Rörelsemarginalerna under perioden 2013–2016 har varit relativt spridda men man har under första kvartalet 2017 nått en EBITDA omkring 15 % samt en EBIT omkring 14 %, ett mål man hade att nå under helåret 2018.

I snitt har bolagets rörelsemarginal varit 3,25 % under åren 2013–2016, denna siffra är dock relativt irrelevant vid försök att determinera framtida rörelsemarginaler delvis på grund av att den har varit så hattig. Den enda man kan ta med sig från denna information är att bolaget inte har en historik av stabila och/eller högra rörelsemarginaler. Vid expansiva perioder är det inte särskilt vanligt med attraktiva rörelsemarginaler, vilket är en direkt effekt av alla kostnader relaterade till just expansionen. Däremot har bolagets bruttomarginaler haft en positiv utveckling från 69 % år 2013 till 77 % för helåret 2016 med ett snitt om 75,25 %.

Bolaget har bedrivit vinstgenerande verksamhet sedan 2014, om ändå med små vinstmarginaler.

Framtiden

Jag stödjer mina antaganden främst på hur två andra bolag har utvecklats från en punkt där LeoVegas har som finansiell målsättning att ungefär befinna sig vid utgången av nästa år, samt vad jag tror kan vara en rimlig nivå för 2017 förutsatt antagandet om att man når målen 2018. De finansiella målen är att omsätta 300 miljoner euro med en EBITDA om 15 %. Dessa två bolag jag kort nämnde ovan är Kindred och Betsson som år omsatte 2,056 respektive 2,204 miljarder år 2012 med en rörelsemarginal om 18 respektive 26 % samt 6,078 respektive 4,117 miljarder år 2016 med en rörelsemarginal om 18 respektive 23 %.

Resonemanget är den att utvecklingen för dessa två bolag från år 2012 till 2016 skulle kunna ge en fingervisning om hur utvecklingen för LeoVegas skulle kunna te sig från 2017 till 2021. För att kunna komma fram till en fingervisning har jag alltså gjort antaganden som grundar sig på jämförelser mellan de tre bolagen, samt kompletterat med att kolla på branschen som helhet.

En viktig sak att poängtera gällande detta är dock att jag antar att det kanske var enklare att växa på denna marknad mellan åren 2012–2016 än det kan tänkas vara för de kommande fem åren. Detta antagande bygger på min bild av att sektorn har blivit mycket större vilket förstås lockar till sig mer aktörer – mer aktörer leder rimligtvis till att man måste öka sina marknadsföringskostnader vilket i sin tur drar ned rörelsemarginalerna. Å andra sidan rör det sig också i denna marknad avseende regleringar, som i sin tur kan vara till nackdel för de mindre bolagen som kan tänkas påverkas mer än de lite större bolagen om eventuella skatter och avgifter införs på olika marknader. Detta skulle kunna mynna ut i att de mindre bolagen inte har möjlighet att satsa lika mycket på marknadsföring för att kunna tävla om de större bolagens kunder. Regleringen kan ge negativ inverkan på marginaler som tar hårdare på de mindre bolagen, som då lämnar mer utrymme för de lite större bolagen – typ LeoVegas. Jag tror dock inte att konsekvenserna av dessa två potentiella effekter väger ut varandra, utan att rörelsemarginalerna för branschen inte kommer vara i likhet med hur de har varit de senaste fem åren.

Tillväxt – omsättning

Mellan åren 2012 – 2016 växte det oerhört för bolagen Kindred och Betsson. Omsättningen ökade med 196 respektive 87 % med en CAGR om 24 respektive 13 %. LeoVegas som omsatte 45 miljoner kronor 2012 har vuxit med 2 869 % mellan samma period.

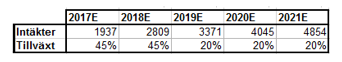

För 2017 och 2018, då man ämnar omsätta 300 miljoner euro (2809 miljoner räknat på en eurokurs om cirka 9,4 kronor vilket var snittet för 2016 och 2015) har jag gjort antagandet om att bolaget växer med 45 % för 2017 och 45 % för 2018, jag har valt 45 % eftersom jag anser det vara rätt svårt att uppskatta tillväxten för en sådan kort tidsperiod. Vidare finns det finansiella målet om 300 miljoner euro vilket dock, möjligtvis, gör uppskattningen för tillväxten till 2018 relativt irrelevant och att man istället bör fokusera på potentiell tillväxt efter år 2018, med antagandet om att de når målet.

Tillväxten för 2019, 2020 och 2021 väljer jag att ta 1,5 procentenheter över medelvärdet av de två bolagens CAGR (18,5%), vilket då blir 20 %. Anledningen till varför jag har valt att inte ta medelvärdet direkt är den att jag ansåg Betssons tillväxt vara relativt låg och att den skevade till, vad jag tror kan vara, en rimlig tillväxt för LeoVegas på 20 %.

Denna tillväxt för LeoVegas skulle öka bolagets omsättning med 263 % från 2016 till 2021 med en CAGR på 24 % från 2016 till 2021, eller från 1336 miljoner kronor till 4854 miljoner kronor. År 2016 omsatte Kindred 6078 miljoner kronor och Betsson 4117 miljoner kronor.

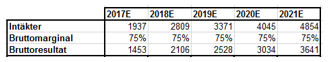

Bruttomarginal och spelskatt

För LeoVegas har bruttomarginalen sedan 2013 varit i snitt 75,25 % vilket är i direkt enlighet för snittet av Kindreds och Betssons gemensamma bruttomarginal under samma period. Jag väljer här att sätta LeoVegas tilltänkta bruttomarginal på 75 %, detta eftersom en negativ trend inte går att skåda varför jag inte sätter en lägre bruttomarginal än snittet. Spelskatten sattes även till 18 % tidigare i vår och innefattar de bruttoresultat som är direkt härledda från den svenska spelmarknaden. Spelskatten förväntas träda i kraft första kvartalet 2019. Jag misstänker att spelskatten från och med år 2019 på de bruttointäkter som uppstår från den svenska marknaden, inte kommer att påverka rörelsemarginalen för hela verksamheten till den grad att jag behöver göra några särskilda nedgraderingar av rörelsemarginaler, dels för att omsättningen från den nordiska marknaden hade minskat till 59 % med 10 procentenheter mellan 2015 och 2016, eftersom bolaget börjar få intäkter från andra marknader. Dels för att jag inte fann information om hur stor del av omsättningen som kom direkt från Sverige.

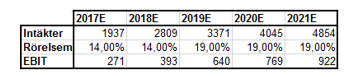

Rörelsemarginal

Av de två bolagen var snittet för 2012–2016 högst gällande rörelsemarginalen hos Betsson på 25%, men deras tillväxt var inte lika hög som Kindred som istället hade lägre rörelsemarginal på 19 %. Under denna period var det Kindred som ökade sin omsättning mest. Marknadsföringskostnader utgjorde i snitt 31 respektive 28 % av rörelsekostnaderna – för LeoVegas utgjorde marknadsföringskostnaderna i snitt 53 % av rörelsekostnaderna mellan 2014 – 2016.

Betsson och Kindreds rörelsemarginaler var i snitt 22 % tillsammans, men med LeoVegas ord i bakhuvudet om att prioritera tillväxt framför lönsamhet väljer jag istället att kolla på en rörelsemarginal som är mer i likhet till Kindred än ett snitt av de två bolagen.

Kindreds snitt på rörelsemarginalen var för 2012-2016 19 %, LeoVegas har som mål att uppnå 15 % EBITDA år 2018, vilket införlivades redan i Q2 2017. LeoVegas EBIT ligger ungefär en procentenhet under EBITDA och eftersom jag intresserar mig för EBIT är det alltså EBIT och inte EBITDA som diskuteras här. Frågan är förstås om man lyckas kvarhålla den marginalen för de kommande kvartalen. Jag väljer dock att tillsvidare räkna med 15 % EBITDA för både 2017 och 2018 vilket ger EBIT-marginal om 14 %. För de tre andra åren 2019, 2020 och 2021 väljer jag dock att ha en rörelsemarginal om 19 %, likt Kindreds snitt.

Skulle jag istället kolla på snittet för hela branschen av de 20 noterade bolagen med positiva rörelseresultat får jag 22,8 % vilket också är i ungefärlig linje med den rörelsemarginal man får för genomsnittet av Kindred och Betsson. Här vill jag dock poängtera att jag har kollat på Betssons och Kindreds rörelsemarginaler för helåret åren 2012–2016, och när de har varit med och utgjort snittet för branschen är de baserade på första kvartalet för 2017.

Skatter

Spelbolagen betalar inte vanlig svensk bolagsskatt eftersom de ju inte är registrerade Sverige, utan på exempelvis Malta, så även LeoVegas. Skatteposten hattar relativt mycket i årsredovisningarna och att gå efter en satt skattesats känns inte helt safe. Av den anledningen har jag valt att gå efter det femåriga snittet för bolagen Kindred och Betsson som jag så flitigt har valt att jämföra med tidigare. Skattesnittet blir således cirka 7 %. Jag väljer att gå efter dessa bolags skattesatser eftersom det gav mig mer data än vad jag hade fått om jag gick på LeoVegas.

Vinst

Då är det dags att kolla på vinsten, jag kollar då på EBIT och räknar med/bort finansiella intäkter/kostnader samt skatt. För LeoVegas har de finansiella posterna inte varit nettonegativa utan det motsatta, jag väljer dock att inte spekulera kring finansiella poster och anser det inte vara särskilt ödesdigert eftersom de påverkar resultatet marginellt. Jag kollar istället bara på EBIT och har mitt antagande om att skatteprocenten på bolagets rörelseresultat kommer ligga på ungefär 7 %. Vidare gör jag även antagandet om att bolagets utestående aktier ligger kvar på 99,7 miljoner.

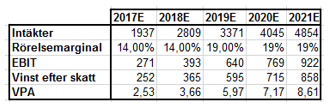

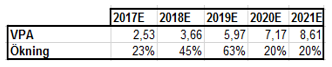

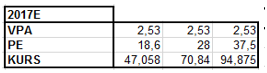

Med de antaganden jag har nämnt genom denna text presenteras då möjliga vinster och vinst per aktie i tabellen nedan.

Det man kan utläsa är att bolaget, baserat på mina antaganden, har potential att få sin vinst växa med omkring 240 %. För 2016 var VPA 2,05 kronor.

Värdering

I mitt försök att värdera detta bolag har jag valt att helt enkelt göra en relativvärdering. Om vi kollar på VPA ovan och multiplicerar med ett PE-tal kan man lätt komma fram till ett aktiepris som bolaget kan _tänkas _ha, förutsatt att mina antaganden, eller antaganden som ger samma utfall, införlivas.

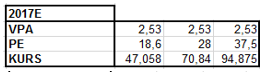

Om jag gör det lätt för mig och kollar på PE-snitt för branschen kan jag få fram ett snitt baserat på 20 bolag som ger mig 59,8, däremot finns det två, vad jag anser, extreme outliers med PE om 325,8 samt 195. Självfallet baseras detta snitt enbart på bolag som har positiva PE. När jag exkluderar dessa två PE får jag ett nytt snitt om 37,5. Av de två snitten anser jag att det sistnämnda vore mer relevant att använda sig av om jag nu ska värdera bolaget på detta sätt. Ett annat snitt ger mig 18,6 då jag enbart tar Betssons (11,9) och Kindreds (25,3) PE.

Jag har alltså två snitt jag skulle kunna gå efter; 18,6 samt 37,5. Frågan är bara vilket PE-tal som är rimligast att anta för LeoVegas.

Det första PE-talet jag väljer att använda mig av är bransch-snittet på 37,5 justerat för extreme outliers. Det andra PE-talet jag väljer att experimentera med är 18,6 och det tredje är snittet för 37,5 adderat med 18,6 vilket blir 28.

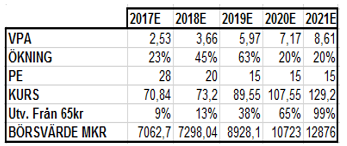

Tabellen ovan visar tre alternativ för hur LeoVegas aktie skulle kunna utvecklas. Idag är PE-talet kring 32 och jag anser då alltså att det finns en uppsida i bolaget från dagens nivåer. Jag tror att bolagets VPA skulle kunna komma att växa avsevärt, från omkring 2,53 för 2017 (1,33 för 2016) till 8,61 för 2021.

Ju mer bolaget växer desto närmre kommer det ju förstås sin ”final frontier”, den punkt där tillväxtutsikterna för bolaget inte längre är lika grandiosa som innan. Detta innebär förstås att PE-talet inte rimligtvis kommer att vara lika högt för varje år, och jag gör då alltså antagandet om att ju mer bolaget växer i omsättning desto mindre utsikter får bolaget att växa i samma takt – vilket ju kanske är ett rätt obvious statement.

Tittar jag på ett snitt för de senaste fem åren hos likande bolag får jag PE 29,2 justerat för en extreme outlier om 221,7. Däremot anser jag att det inte är rimligt att värdera de kommande fem åren baserat på de gånga fem årens snitt av PE, eftersom tillväxtutsikternas för 5 år sedan högst troligen var bra mycket större än vad de är för de kommande fem åren. Sätter jag ett snitt kring börsens snitt om låt säga 15 efter 2018 kan jag ändå få tilltalande aktiepriser.

Tabellen ovan sattes ihop när aktiepriset var 65 kronor.

Med lite riskvilja i marknaden kanske LeoVegas värderas till branschsnittet om omkring 37,5 gånger (min prognostiserade (och hypotetiska…)) årsvinsten för 2017. Detta skulle då ge en kurs om cirka 95 kronor.

Skulle man värdera bolaget efter 2016 års VPA om 1,33 och ett PE kring snitt om 37,5 kan man få kurser omkring 49,50 – jag tror dock att VPA kommer att öka för 2017. Kollar vi på VPA med Q1 2017 inräknat från 2016 helår och använder PE 37,5 kan man få en kurs om 77 kronor, vilket jag anser borde vara där LeoVegas kan ligga idag med en multipel likt branschsnittet.

Slutsats

Bolaget fokuserar idag på att ta marknadsandelar och av den anledningen är rörelsemarginalen inte högsta prioritet, att bolaget idag har låga rörelsemarginaler betyder däremot inte att bolaget, när de har ökat sin omsättning till mer önskade nivåer, kommer att ha kvar sina låga rörelsemarginaler. Tänk på att LeoVegas rörelsekostnader har bestått av omkring 52 % marknadsföring. När bolaget har etablerat sin roll kommer de möjligtvis kunna skifta fokus till att jobba på att förbättra rörelsemarginalerna och minska sin marknadsföring till omkring 30 % av rörelsekostnaderna. För första kvartalet 2017 var EBIT cirka 13,8 (cirka 15 % EBITDA) och man har alltså redan nått ett av de finansiella målen som bolaget hade planerat att nå först nästa år.

Rörelsemarginalerna i branschen är i snitt 65 % högre, eller 9 procentenheter högre än LeoVegas. Rörelsemarginalerna för de bolag som har haft en resa så som LeoVegas tycks ha planer på att replikera har haft rörelsemarginaler med snitt om 22 % för de fem senaste åren. Man kan då ställa sig frågan, varför kan inte LeoVegas ha dessa rörelsemarginaler _samtidigt _som de ökar sin omsättning för varje kommande fem år. Svaret på den frågan skulle kunna vara att marknadsutsikterna troligtvis ser annorlunda ut nu och för de kommande fem åren, än vad de har gjort för de senaste fem åren. Av den anledningen kanske det var rimligare med så pass höga rörelsemarginaler under en expanderande fas vid den tidpunkten – därför sätter jag rörelsemarginalerna runt 19 % för de kommande åren.

I min analys har jag valt att vara, iallafall enligt mig, relativt konservativ gällande rörelsemarginalen. Jag använder en rörelsemarginal som är under både branschsnittet samt snittet för de två bolagen som har haft liknande tillväxt som LeoVegas själva verkar gå efter.

Värderingsmultipen PE för LeoVegas är också under snittet med nästan 10 procentenheter vid skrivandets stund, skulle man använda ett PE om cirka 37,5 (branschsnittet) torde en kurs om 95 kronor inte te sig omöjligt förutsatt en VPA om cirka 2,53 för helåret 2017.

Det enda säkra med prognoser är ju att de aldrig slår in, brukar man säga, och att på detaljnivå försöka komma fram till exakta VPA och kurser kan anses onödigt. Jag motsäger mig dock att det är onödigt, men inte heller att det är ett exakt svar – det viktiga man kan få ut av att försöka räkna ut VPA är helt enkelt att försöka skåda någon typ av riktning, och i mitt tycke ser den ut att vara upp för LeoVegas.